压力趋缓!部分基金“脱险” 私募被迫减仓压力得以缓解

开年以来,私募基金因业绩惨淡遭到投资人质疑。近期,在市场企稳反弹下,其赎回压力正逐步趋缓。三方平台数据显示,截至2月28日,单位净值低于0.7元的私募产品数量较年初减少了近1000只。与此同时,部分百亿级私募近期正在与渠道方共同协商下调预警线,避免错过权益市场的投资机会,影响净值修复。

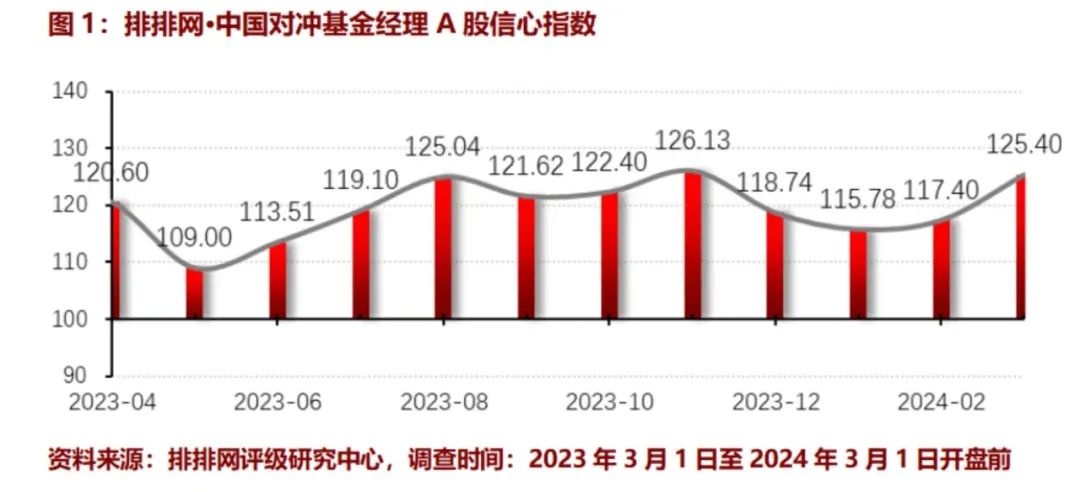

私募排排网最新数据显示,3月融智·中国对冲基金经理A股信心指数为125.4,相较2月上涨近7%。在业内人士看来,春节后市场企稳反弹,资金信心也逐步修复,私募被迫减仓的压力得以缓解,后续权益市场结构性机会值得关注。

私募赎回压力有所减小

去年以来,私募业绩持续承压,基金大量被迫赎回的担忧逐步升温。不过,2月以来私募赎回压力已有所缓解。

据三方平台统计,截至2月28日,单位净值低于0.7元的私募产品合计2064只。相比2023年底的3000多只,减少了近1000只。

赎回压力减小的背后,是私募业绩的逐步回暖。

三方平台数据显示,2月5日至2月23日,有业绩记录的2126只股票策略私募基金整体收益达10.09%,正收益占比高达91.91%。具体来看,量化多头和主观多头策略私募基金反弹力度最大。2月5日至2月23日,有业绩记录的209只股票量化多头策略私募基金整体收益达10.79%,主观多头策略私募基金整体收益则为10.58%,正收益占比为93%。

与此同时,有百亿级私募向记者透露,近期正在与渠道方共同协商,推动产品预警线的下调。“当前处于市场底部区域,而且近期资金活跃度有所提升,后续如果因预警线而被迫减仓,不利于产品净值的修复。”

机构信心修复

在多位业内人士看来,伴随着赎回压力趋缓,政策积极信号不断显现,权益资产性价比愈发凸显,私募信心也有所回暖。

私募排排网最新统计数据显示,3月排排网·中国对冲基金经理A股信心指数为125.4,相较于2月上涨6.81%。

与此同时,截至2月底,股票主观多头策略私募基金的平均仓位为77%,较1月底上涨1个百分点。具体来看,截至2月底,仓位在五成及以上的私募基金占比达95%,相较于1月底上涨2个百分点;仓位在80%以上(不含满仓)区间的私募占比为45%,相较于1月底上涨4个百分点。

“从历史经验来看,在市场悲观情绪得以阶段性释放后,中小私募大多会在1—2个季度内加仓10—20个百分点。尤其是近期市场反弹后,部分私募基金产品净值升至预警线以上,后续机构加仓意愿有望逐步提升。”沪上一位私募研究员表示。

星石投资分析称,在各项宏观政策和资本市场政策的合力下,市场对于风险的担忧有所缓解,股市自身内生的活跃度正在增加。与此同时,上市公司业绩预告等信息公布,提供了部分业绩端的投资线索,市场资金或正在积极挖掘投资机会。尽管近期各大宽基指数修复,但当前A股市场仍处于历史偏底部区域,具备较高投资吸引力,股市反弹有望持续。

兼顾高股息与高成长

对于具体的投资机会,多家私募称将积极挖掘结构性机会。

中欧瑞博董事长、首席投资官吴伟志坦言:“当前市场的赛道型机会不太明显,需要用差异化的眼光自下而上寻找个股机会。从估值角度来看,消费板块尽管已经历了‘杀估值’阶段,但后续业绩依旧承压。相比之下,医药板块中创新药领域的投资机会,以及石油、煤炭、电信运营商板块中性价比较高的优质企业更值得关注。”

“在长期利率步入下行通道的背景下,高股息品种具备防御性配置价值,而且今年以来,越来越多公司重视股东回报,相关机会将持续涌现。与此同时,经过前期调整,人工智能、生物创新等新产业浪潮中切实受益的优质企业也显现出投资性价比。”沪上一位私募人士也透露。

股市回暖,抄底炒股先开户!智能定投、条件单、个股雷达……送给你>>

海量资讯、精准解读,尽在新浪财经APP

责任编辑:张恒星 SF142